Aralık 2011’in ödemeler dengesi istatistikleri yayımlandı ve böylece yıl boyunca gerçekleşen dış kaynak hareketlerine ilişkin bilgilerimiz tamamlandı.

Dış kaynak hareketlerini 12 aylık toplamlar olarak değil, yılı ikiye ayırarak tartışacağım. Zira, yılın ilk yedi ayı ile sonrası arasında bu bakımdan tamamen karşıt gelişimler gözlenmektedir.

Önce ilk yedi aya bakalım. Uluslararası finansal piyasalardaki likidite bolluğu 2010’dan itibaren Türkiye’ye de taşmış 2003-2007 yıllarını andıran bir konjonktürü AKP iktidarına armağan etmiş ancak bu ortam (İkinci lâle Devri) Temmuz 2011’de son bulmuştur.

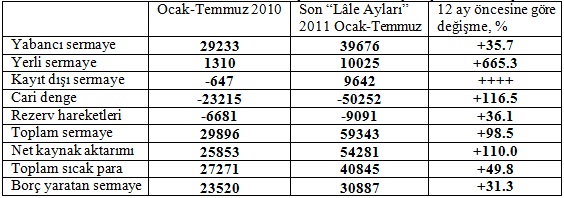

Tablo 1, İkinci Lâle Devri’nin son yedi ayının dış kaynak hareketlerinin dökümünü ve sonuçlarını on iki ay öncesiyle (Ocak-Temmuz 2010’la) karşılaştırıyor.

Tablo 1: Lâle Devri”nin 2011’deki Son Yedi Ayı ve Öncesi: Dış Kaynaklar, Milyon $ ve %

Tablonun son sütunu göstermektedir ki, 2011’in ilk yedi ayında kayıt dışı, yerli kökenli, “sıcak” ve borç yaratan sermaye girişlerinin hepsinde çarpıcı artışlar gerçekleşmiştir.

Üç farklı biçimde tanımlanan dış kaynak hareketlerinin bilançosuna da bakalım: Yabancı kökenli sermaye yüzde 36 (yabancı, yerli kayıt dışı ögelerden oluşan) toplam sermaye yüzde 99 (bu toplamdan net kâr/faiz transferlerinin çıkarılmasından oluşan) net kaynak aktarımı yüzde 110 oranlarında yükselmiştir.

Sermaye hareketlerinin bu boyutlarda pompalanması iç talepte hızlı bir genişlemeye yol açmıştır. Rezervlerde “eksi” işaret “artış” anlamına gelir ve ilk yedi ayda rezerv birikimi devam etmiştir. Cari işlem açığı da iki mislinden daha fazla yükselmiştir. Bu durumun döviz piyasalarını baskı altında tutması kaçınılmazdır.

***

Avro Bölgesi’ndeki kriz, finansal piyasalarda patlak verdi ve uluslararası sermaye hareketlerini hızla daralttı. Bu bozulma, Ağustos’tan itibaren Türkiye’ye de yansıdı döviz piyasalarında tedirginliklere yol açtı. Tablo 2, 2011’in son beş “tedirgin ayı” içinde gerçekleşen dış kaynak hareketlerini özetliyor.

Ağustos-Aralık 2011’de, “Lâle Devrinin can simitleri” olan kayıt dışı ve yerli sermayenin ortak katkıları aşağı çekilmekte sıcak para girişleri ve dış krediler dramatik boyutlarda düşmektedir. Sonuç, tüm dış kaynak türlerinin yarı yarıya azalmasıdır: Yabancı kökenli sermaye yüzde 53 toplam sermaye yüzde 46 net kaynak aktarımı ise yüzde 50 oranlarında gerilemektedir.

Tablo 2: 2011’in Beş “Tedirgin” Ayı ve Öncesi, Dış Kaynaklar. Milyon $ ve %

Bu olumsuz etkenlere rağmen cari işlem açığının tırmanması, biraz frenlenerek (yüzde 15 oranında) de olsa sürmektedir. Artan döviz talebi nedeniyle telaşlanan Merkez Bankası rezervlerini eritmeye başlamıştır. Beş ay boyunca dış finansman gereksinimine rezervlerden yapılan katkı (11 milyar dolar), yabancı sermayenin katkısına (12 milyar dolara) yaklaşmıştır.

Bu tedirgin ortam, İkinci Lâle Devri’nin son bulduğunu göstermektedir..

***

Tamamen karşıt eğilim ve olguları içeren bu iki dönemi on iki aylık istatistiklerde (2011 yılı olarak) birleştirerek anlamlı sonuçlara ulaşamayız. Kuşbakışı bir genellemeyle yetinelim: Yılın başlarındaki dış kaynak artışları, Ağustos sonrasında son bulmuş bu aşınma Merkez Bankası rezervleri kullanılarak telâfi edilmeye çalışılmıştır. Bu etkenler, 2011’de yüksekçe bir büyüme hızına yol açmıştır. 12 aylık sanayi üretimi verilerini (önceki yıllardaki bağlantılara da bakarak) 2011 milli gelirine taşırsak, yüzde 7 civarında bir büyüme öngörüsü yapabiliyoruz.

Yılın son beş ayındaki durumun kırılganlığı açıktır: Yabancı sermaye hareketlerindeki daralmanın Merkez Bankası rezervleriyle telâfi edilmesi sürdürülemez. Dış kaynak girişleri canlanmazsa, ciddi bir tıkanma kaçınılmazdır.

Dolayısıyla Türkiye’nin geleceği tamamen Türkiye dışındaki gelişmelere emanet edilmiştir. Olasılıklara gelince, iki hafta önce bu köşede, Institute of International Finance’in (IIF’nin) “yükselen piyasa ekonomileri”ne dönük sermaye hareketleri için olumsuz 2012 öngörülerini aktarmıştım. Ancak, aynı yazıda, uluslararası spekülatörlerin “risk iştahları”nın (adeta “IIF’ye inat”) yılbaşından sonra aniden arttığını gösteren belirtilere de işaret etmiştim. Bu “artan iştah” pek çok çevre ekonomisine (“carry trade” diye adlandırılan) sıcak para girişleri biçiminde yansımış dövizlerin hızla ucuzlamasına katkı yapmıştır.

Türkiye’de de Ocak sonrasında döviz piyasaları rahatlamış görünüyor. Tablo 2’de ortaya konan tedirginliğin son bulduğu “Lâle Devri”nin beş aylık bir kesintiden sonra geri gelmekte olduğu söylenebilir mi?

Yoksa, astronomik boyutlara tırmanmış yapısallaşmış bir dış açık ve çevrilmesi giderek güçleşen dış borçlar, Türkiye için bu iyimser senaryoyu gündem dışı mı tutuyor?

Önümüzdeki aylarda ekonomik tartışmaların bu sorular çevresinde odaklanacağı anlaşılıyor.